Domtar Quartalsbericht: Finanzergebnisse für Q4 und GJ 2020

News Allgemeine News

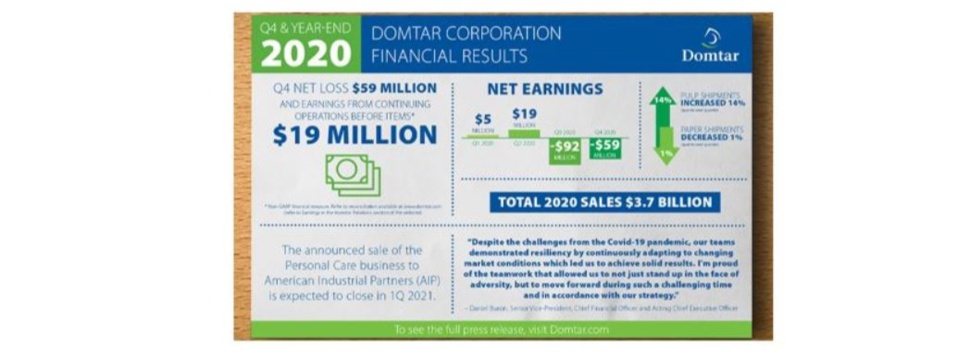

Domtar meldete für das vierte Quartal 2020 einen Nettoverlust von 59 Mio. $ (1,07 $ pro Aktie), verglichen mit einem Nettoverlust von 92 Mio. $ (1,67 $ pro Aktie) im dritten Quartal 2020 und einem Nettoverlust von 34 Mio. $ (0,59 $ pro Aktie) im vierten Quartal 2019. Der Umsatz für das vierte Quartal 2020 betrug 0,9 Milliarden US-Dollar.

Das Ergebnis für das vierte Quartal 2020 enthält einen Verlust nach Steuern in Höhe von 43 Millionen US-Dollar (0,78 US-Dollar pro Aktie) aus nicht fortgeführten Geschäftsbereichen im Zusammenhang mit dem angekündigten Verkauf des Personal Care-Geschäfts, verglichen mit einem Gewinn von 19 Millionen US-Dollar (0,34 US-Dollar pro Aktie) im dritten Quartal 2020 und einem Gewinn von 10 Millionen US-Dollar (0,17 US-Dollar pro Aktie) im vierten Quartal 2019.

Ohne die nicht fortgeführten Geschäftsbereiche und die in der vollständigen Medienmitteilung aufgeführten Posten1 erzielte das Unternehmen im vierten Quartal 2020 einen Gewinn aus fortgeführten Geschäftsbereichen vor Posten1 von 19 Millionen US-Dollar (0,34 US-Dollar pro Aktie), verglichen mit einem Verlust aus fortgeführten Geschäftsbereichen vor Posten1 von 1 Million US-Dollar (0,02 US-Dollar pro Aktie) im dritten Quartal 2020 und einem Verlust aus fortgeführten Geschäftsbereichen vor Posten von 9 Millionen US-Dollar (0,16 US-Dollar pro Aktie) im vierten Quartal 2019.

Highlights für das Geschäftsjahr 2020

Im Geschäftsjahr 2020 belief sich der Nettoverlust auf 127 Millionen US-Dollar (2,29 US-Dollar pro Aktie), verglichen mit einem Nettogewinn von 84 Millionen US-Dollar (1,37 US-Dollar pro Aktie) im Geschäftsjahr 2019. Das Unternehmen erzielte im Geschäftsjahr 2020 einen Gewinn aus fortgeführten Geschäften vor Posten1 von 1 Million US-Dollar (0,02 US-Dollar pro Aktie), verglichen mit einem Gewinn aus fortgeführten Geschäften vor Posten1 von 149 Millionen US-Dollar (2,43 US-Dollar pro Aktie) im Geschäftsjahr 2019. Der Umsatz betrug 3,7 Milliarden US-Dollar für das Geschäftsjahr 2020.

"Trotz der Herausforderungen durch die Covid-19-Pandemie haben unsere Teams Widerstandsfähigkeit bewiesen, indem sie sich kontinuierlich an die sich ändernden Marktbedingungen angepasst haben, was uns zu soliden Ergebnissen geführt hat. Ich bin stolz auf die Teamarbeit, die es uns ermöglicht hat, nicht nur den Widrigkeiten zu trotzen, sondern in einer solch herausfordernden Zeit und in Übereinstimmung mit unserer Strategie voranzukommen. Wir haben im vergangenen Jahr viele Ziele erreicht; unsere Prioritäten waren die Maximierung der Liquidität, die Senkung der Kosten und die Beibehaltung eines agilen, zuverlässigen Partners für unsere Kunden. Wir glauben, dass diese Veränderungen das Unternehmen langfristig verbessern werden", sagte Daniel Buron, Senior Vice President, Chief Financial Officer und amtierender Chief Executive Officer.

Quartalsrückblick

"Unsere Papierlieferungen entsprachen dem dritten Quartal und die Auftragslage blieb in allen Kanälen stabil, während die Papierpreise dem bisherigen Jahresdurchschnitt entsprachen. Im Bereich Zellstoff haben wir unsere Kostenentwicklung verbessert, was auf niedrigere Instandhaltungskosten, unser Kostensenkungsprogramm und günstige Holzkosten zurückzuführen ist. Die Marktfundamentaldaten verbessern sich weiter, und wir haben mehrere Preiserhöhungen für Zellstoff im ersten Quartal 2021 angekündigt."

Buron fügte hinzu: "Im Bereich Personal Care hatten wir ein starkes Jahresende mit einer verbesserten Performance im vierten Quartal, getrieben durch starke Verkäufe von Inkontinenzprodukten für Erwachsene in Nordamerika und eine gute Performance in Europa nach den saisonalen Auswirkungen der schwächeren Sommerperiode. Wir haben den Verkauf des Personal Care-Geschäfts an American Industrial Partners für 920 Millionen US-Dollar angekündigt und erwarten den Abschluss der Transaktion im ersten Quartal 2021."

Der operative Verlust lag im vierten Quartal 2020 bei 20 Mio. $, verglichen mit einem operativen Verlust von 152 Mio. $ im dritten Quartal 2020. Die Abschreibungen beliefen sich im vierten Quartal 2020 auf 53 Mio. $.

Das Betriebsergebnis vor Posten betrug 35 Mio. US-Dollar im vierten Quartal 2020, verglichen mit einem Betriebsergebnis vor Posten1 von 27 Mio. US-Dollar im dritten Quartal 2020.

Der Rückgang des Betriebsergebnisses im vierten Quartal 2020 im Vergleich zum Vorquartal resultiert aus geringeren Wertminderungen von langlebigen Vermögenswerten und Schließungs- und Restrukturierungskosten im Zusammenhang mit dem Kosteneinsparungsprogramm, geringeren Wartungskosten, einer günstigeren Produktivität und geringeren Vertriebs- und Verwaltungskosten. Diese Faktoren wurden teilweise durch ein geringeres Volumen bei Zellstoff und Papier, niedrigere durchschnittliche Verkaufspreise für Zellstoff, höhere Fracht- und sonstige Kosten sowie ungünstige Wechselkurse ausgeglichen.

Im Vergleich zum dritten Quartal 2020 sank der Versand von hergestelltem Papier um 1 % und der Versand von Zellstoff stieg um 14 %. Das Versand-zu-Produktion-Verhältnis für Papier lag im vierten Quartal 2020 bei 98 %, verglichen mit 105 % im dritten Quartal 2020. Die Papiervorräte stiegen um 10.000 Tonnen und die Zellstoffvorräte sanken um 3.000 Tonnen im Vergleich zum dritten Quartal 2020.

Liquidität und Kapitalressourcen

Der Cashflow aus laufender Geschäftstätigkeit betrug 135 Mio. US-Dollar und die Investitionsausgaben beliefen sich auf 45 Mio. US-Dollar, was zu einem freien Cashflow1 von 90 Mio. US-Dollar im vierten Quartal 2020 führte. Das Verhältnis zwischen Nettoverschuldung und Gesamtkapitalisierung von Domtar lag am 31. Dezember 2020 bei 26 %, verglichen mit 28 % am 30. September 2020.

Für das Geschäftsjahr 2020 betrug der Cashflow aus betrieblicher Tätigkeit 411 Millionen US-Dollar und die Investitionsausgaben 175 Millionen US-Dollar, was zu einem freien Cashflow1 von 236 Millionen US-Dollar führte.

Wir werden unser Aktienrückkaufprogramm nach dieser Gewinnmitteilung wieder aufnehmen. Der Zeitpunkt, die Art und Weise sowie die Höhe der Aktienrückkäufe hängen von einer Vielzahl von Faktoren ab, einschließlich der Marktbedingungen sowie von unternehmerischen und aufsichtsrechtlichen Erwägungen. Das Aktienrückkaufprogramm kann jederzeit ausgesetzt, modifiziert oder eingestellt werden, und das Unternehmen ist nicht verpflichtet, eine beliebige Menge seiner Stammaktien im Rahmen dieses Programms zurückzukaufen.

Ausblick

Im Jahr 2021 bleibt die Papiernachfrage unsicher und abhängig von der Erholung des Covid-19, insbesondere von Quarantänemaßnahmen, die die Rückkehr in den Büro- und Schulbetrieb beeinflussen. Wir erwarten, dass sich die Zellstoffmärkte in naher Zukunft allmählich verbessern werden, angetrieben durch eine bessere Nachfrage, Wartungsausfälle und Wiederauffüllung der Lagerbestände in China. Insgesamt wird mit einem moderaten Anstieg der Rohstoffkosten gerechnet und auch die Frachtkosten werden voraussichtlich höher ausfallen.